Au cours de la dernière année, le Fonds concentré Pembroke («FCP») a réalisé un rendement d’environ 5%, comparativement à la baisse de 4% de son indice de référence, l’indice Russell 2000 («R2000»). Une grande partie du rendement absolu du FCP a été enregistrée au premier trimestre de 2023, alors que le Fonds et les marchés américains en général se remettaient d’une année 2022 difficile*.

* Les mesures de rendement sont exprimées pour les parts de catégorie A du FCP, libellées en dollars canadiens. Les résultats détaillés par catégorie et par devise sont présentés ci-dessous.

| 1 mois | 3 mois | Année en cours | 1 an | 3 ans | 5 ans | Depuis la création, annualisé | Depuis la création, cumulatif | |

|---|---|---|---|---|---|---|---|---|

| PCF A, CAD | -3,35 % | 7,43 % | 7,43 % | 4,69 % | 19,56 % | 11,20 % | 12,22 % | 81,40 % |

| PCF A, USD | -2,73 % | 7,47 % | 7,47 % | -3,39 % | 21,28 % | 10,14 % | 10,15 % | 64,86 % |

| PCF F, CAD | -3,44 % | 7,12 % | 7,12 % | 3,46 % | 18,17 % | s/o | 9,35 % | 36,75 % |

| PCF F, USD | -2,82 % | 7,17 % | 7,17 % | -4,53 % | 19,87 % | s/o | 8,69 % | 33,76 % |

| R2000, CAD | -5,31 % | 2,65 % | 2,65 % | -4,27 % | 15,68 % | 5,73 % | 5,97 % | 34,92 % |

| R2000, USD | -4,78 % | 2,74 % | 2,74 % | -11,61 % | 17,51 % | 4,71 % | 4,02 % | 22,56 % |

| S&P 500, CAD | 3,09 % | 7,41 % | 7,41 % | -0,07 % | 16,75 % | 12,27 % | 11,51 % | 75,60 % |

| S&P 500, USD | 3,67 % | 7,50 % | 7,50 % | -7,73 % | 18,60 % | 11,19 % | 9,46 % | 59,51 % |

FTSE Russell est un nom commercial de FTSE International Limited (« FTSE »), Frank Russell Company (« Russell »), FTSE TMX Global Debt Capital Markets Inc. et FTSE TMX Global Debt Capital Markets Limited (ensemble, « FTSE TMX ») et MTS Next Limited. Le Russell 2000 est un indice pondéré en fonction de la capitalisation boursière qui comprend les 2 000 plus petites sociétés de l’univers Russell 3000 des actions cotées en bourse aux États-Unis. L’indice est conçu pour être large et impartial dans ses critères d’inclusion et est recompilé chaque année pour tenir compte des changements inévitables qui se produisent lorsque la valeur des actions augmente et diminue. Russell désigne les divers indices dont le droit d’auteur et la marque de commerce appartiennent à la Frank Russell Co. L’indice composite S&P/TSX est l’indice phare du marché boursier canadien. Il est le plus large de la famille S&P/TSX. L’indice d’achèvement S&P/TSX est composé des éléments de l’indice composé S&P/TSX qui ne sont pas inclus dans l’indice S&P/TSX 60. Cet indice était auparavant l’indice S&P/TSX à moyenne capitalisation. Les indices FTSE TMX comprennent une série d’indices de référence qui sont conçus pour suivre le rendement des obligations libellées en dollars canadiens (CAD). L’indice obligataire universel FTSE TMX Canada est la mesure la plus large et la plus utilisée du rendement des obligations négociables de gouvernements et de sociétés en circulation sur le marché canadien.

Analyse du rendement

Depuis sa création en janvier 2018, le FCP a vu sa valeur composée augmenter de quelque 12,2% par année, comparativement à environ 6% pour l’indice R2000. Le premier trimestre de 2023 et la période des 12 derniers mois ont été favorables d’un point de vue absolu et relatif. Le FCP a enregistré une hausse de 7,4% au premier trimestre de 2023, et de 4,7% au cours de la dernière année, par rapport à la hausse de 2,7% de l’indice R2000 au premier trimestre et à sa baisse de 4,3% des 12 derniers mois.

Notre solide rendement depuis le début de l’année a été stimulé par nos positions dans les secteurs de la technologie, de l’industrie et des services de communication, mais légèrement contrebalancé par des vents contraires touchant plusieurs de nos positions dans les secteurs de la consommation discrétionnaire et des soins de santé. À la fin de cet article, vous trouverez une analyse approfondie de nos deux principaux titres gagnants et titres perdants en matière de rendement.

Mouvements de portefeuille

Après plusieurs ventes de pertes fiscales de fin d’année en décembre, nos activités de négociation ont repris au début de 2023 et le portefeuille s’est agrandi, comptant maintenant 19 positions. L’équipe a ajouté des titres de Shutterstock («SSTK»), de Pure Storage («PSTG») et de Core & Main («CNM») au portefeuille. Ce sont toutes des entreprises de grande qualité qui ont d’excellentes perspectives de croissance et des positions dominantes dans leurs marchés finaux.

Shutterstock possède la plus grande banque de photos au monde et se bâtit une position enviable dans le marché des banques de vidéos et de musique. En outre, la société tire parti de son partenariat avec OpenAI pour pénétrer le marché de la génération d’images par intelligence artificielle, si bien qu’elle est sur le point de perturber le marché, plutôt que d’être perturbée par l’IA. La croissance rapide de SSTK est complétée par une structure de marge élevée, une équipe de direction alignée et un bilan solide.

Pure Storage est le principal fournisseur de matériel de stockage de données entièrement sur mémoire flash et de logiciels de gestion du stockage. La société a continuellement perturbé le marché du stockage en proposant des produits meilleurs, plus rapides, moins chers et plus conviviaux, et a toujours connu une croissance bien supérieure à celle du marché. Malgré des taux de croissance bien au-delà de 10%, la société bénéficie de marges et de rendements solides, d’un alignement important et d’un bilan financé de manière prudente.

Core & Main est l’un des principaux distributeurs de produits d’aqueduc, de gestion des eaux usées, de drainage des eaux pluviales et de protection contre les incendies. Pembroke a de longs antécédents d’investissement dans des modèles de distribution à faible capitalisation, comme celui de CNM, et voit de nombreuses similitudes avec ses placements qui ont déjà connu du succès. L’entreprise profite d’une structure de marché idéale permettant une croissance solide et octroyant un pouvoir de fixation des prix (clients, fournisseurs et concurrents fragmentés). Son algorithme de croissance est particulièrement convaincant, avec une croissance du marché, des gains de parts, ainsi que des fusions et acquisitions qui contribuent à une perspective de croissance durable de plus de 10%. CNM est rentable et soutenue par des investisseurs et des gestionnaires dont les intérêts concordent. Son titre est en outre sous-évalué par rapport à sa qualité et à ses perspectives de croissance.

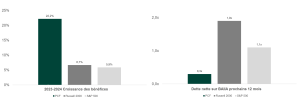

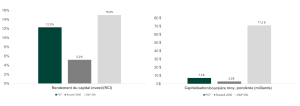

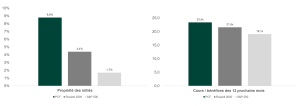

Caractéristiques du portefeuille

Pembroke est d’avis que, à long terme, un portefeuille d’actions comportant les attributs ci-dessous devrait mieux protéger le capital lors de marchés baissiers et surpasser les rendements lors de marchés haussiers. Par rapport au marché, nos positions affichent généralement une croissance plus rapide, des marges plus généreuses et un rendement supérieur. Elles sont de plus composées de sociétés mieux financées et dont les intérêts de la direction coïncident plus étroitement avec ceux des investisseurs. Bien que le prix soit légèrement plus élevé à court terme, le taux de croissance plus rapide de notre portefeuille renverse généralement cette dynamique. Comme nous le disons souvent, le FCP est «cher à court terme, mais bon marché à moyen et à long terme».

Deux titres qui ont contribué au rendement du Fonds au cours des 12 derniers mois

L’action de Monolithic Power Systems («MPWR»), l’un des principaux concepteurs de semi‑conducteurs analogiques de gestion de l’énergie, a fait un bond de 42% au premier trimestre de 2023, comparativement au gain de 3% de l’indice Russell 2000 et au gain de 17% de l’indice composé Nasdaq, à forte composante technologique. Au cours du dernier trimestre, MPWR a profité de bénéfices solides et de prévisions qui ont rappelé aux investisseurs l’énorme potentiel de croissance séculaire de l’entreprise. En outre, l’amélioration de la confiance des investisseurs dans le secteur élargi des technologies et le marché des semi-conducteurs a fait remonter les actions après une année 2022 particulièrement négative, durant laquelle l’indice américain des semi-conducteurs a baissé de 35%. Malgré sa forte hausse depuis le début de l’année, l’action de MPWR demeure à un prix raisonnable, compte tenu de son profil de croissance, de ses caractéristiques de qualité et des antécédents d’exécution de l’entreprise. MPWR demeure un titre américain important pour Pembroke.

L’action d’Installed Building Products («IBP») a bondi de 40% au premier trimestre de 2023, comparativement à la hausse de 3% de l’indice Russell 2000. IBP est l’un des plus grands installateurs d’isolation de bâtiments résidentiels aux États-Unis et dépend donc fortement de la construction de nouvelles résidences. Alors que l’année 2022 a été caractérisée par des niveaux d’inflation élevés, des taux d’intérêt à la hausse et des craintes d’effondrement de la demande de logements neufs, l’année 2023 a démontré que des années de demande cumulée, de formation de nouveaux ménages et de tendances démographiques favorables l’emportent sur des taux hypothécaires plus élevés. La demande de logements neufs est bien meilleure que ce que l’on entrevoyait et a suscité un intérêt solide des investisseurs pour les actions d’IBP. À long terme, notre point de vue demeure inchangé: IBP reste un titre créateur de rendements composés de grande qualité qui a un potentiel de hausse pluriannuelle importante.

Deux titres qui ont nui au rendement du Fonds au cours des 12 derniers mois

L’action de Globus Medical («GMED») a chuté après l’annonce de l’acquisition de Nuvasive («NUVA») dans le cadre d’une transaction qui devrait créer le deuxième fournisseur de produits de chirurgie vertébrale en importance. Le marché est sceptique en raison des difficultés éprouvées par d’autres sociétés qui ont réalisé des fusions et des acquisitions majeures dans les marchés des dispositifs chirurgicaux. Pembroke est d’avis que Globus est l’acteur le mieux géré dans le marché de la chirurgie vertébrale, sinon dans l’ensemble de l’industrie des dispositifs médicaux. Elle se développe plus rapidement que son marché final et maintient des marges bénéficiaires de premier plan. La société a une longue expérience en innovation, dont le lancement réussi d’un robot utilisé dans la chirurgie de la colonne vertébrale. Ce robot a aidé Globus à soutirer des parts de marché aux grandes entreprises déjà en place. La société lance également de nouveaux produits de pointe et pénètre de nouveaux marchés, comme la traumatologie. Nuvasive dispose d’une équipe de vente éprouvée et de stratégies de mise en marché uniques qui devraient compléter l’impressionnant bilan de Globus en matière d’innovation et d’ingénierie. L’acquisition de Nuvasive offre ainsi plusieurs possibilités:

- La direction de Globus estime qu’elle peut augmenter les marges bénéficiaires de Nuvasive pour les faire passer d’environ 25% à environ 35% grâce à des réductions de coûts, à la rationalisation de la fabrication, à un plus grand pouvoir d’achat de matières premières et à d’autres synergies.

- Globus possède une équipe de vente axée sur la côte est des États-Unis, tandis que Nuvasive est centrée sur la côte ouest. Par conséquent, il y a peu de dédoublement dans les équipes de vente comparativement aux transactions précédentes dans le marché de la chirurgie vertébrale.

- Globus confiera son robot à l’équipe de vente de Nuvasive, ce qui devrait représenter une grande occasion pour Nuvasive de gagner des parts de marché auprès de clients nouveaux et existants.

- Nuvasive est plus établie dans le marché de la vente de dispositifs de traumatologie, mais Globus possède une gamme de produits plus complète; cette combinaison d’une solide équipe de vente et d’une gamme de produits supérieure devrait s’avérer fructueuse.

- Globus a également laissé entendre qu’elle s’attend à ce que le roulement dans l’équipe de vente soit minime chez Nuvasive, car Globus offre de généreux régimes de rémunération à ses directeurs des ventes accomplis.

Bien que le rendement à court terme des actions d’un actif aussi important que GMED soit décevant, la société fusionnée générera d’importants flux de trésorerie disponibles et n’aura pas de dette nette. Depuis la chute du cours de l’action, le titre de Globus se négocie près de la limite inférieure de la fourchette de valorisation généralement associée aux sociétés de dispositifs médicaux rentables. L’équation des facteurs de hausse et de baisse favorise les investisseurs patients et à long terme. Pembroke a augmenté sa position dans ce titre.

L’action de Stoneridge, Inc. («SRI»), un producteur de composants électroniques et d’appareils de contrôle pour les fabricants mondiaux d’automobiles et de camions, a chuté de 13% au premier trimestre de 2023, comparativement à un gain de 3% de l’indice Russell 2000. Après avoir enregistré un solide rendement relatif en 2022 (SRI a connu un gain de 9% par rapport à une baisse de 20% de l’indice de référence), l’entreprise s’est de nouveau heurtée à certains des problèmes de gestion de la chaîne d’approvisionnement auxquels elle avait déjà été confrontée en 2021. Plus précisément, plusieurs de ses principaux clients parmi les constructeurs automobiles aux États-Unis et en Chine ont temporairement cessé leur production à la fin de décembre en raison d’une pénurie de produits ou de main-d’œuvre. Bien que tous les clients avaient repris la production au moment de l’appel sur les résultats, les investisseurs ont tourné le dos aux actions de SRI au début de mars. En prenant un pas de recul, on constate toutefois que SRI est sur le point d’augmenter sa production deux ou trois fois plus rapidement que le marché sous-jacent, et possède une solide marge différentielle et un bon profil de rendement. Selon nous, cet actif a une valeur stratégique convaincante, car sa technologie exclusive, sa solide position dans le marché et sa structure de marge différentielle favorable pointent vers un potentiel important de hausse des bénéfices dans les années à venir.

AVERTISSEMENT

Des commissions, des frais de gestion et des dépenses peuvent être associés aux placements dans les fonds communs de placement. Veuillez lire le prospectus avant d’investir. Les taux de rendement indiqués correspondent aux rendements totaux composés annuels historiques, y compris les variations de la valeur unitaire et le réinvestissement de toutes les distributions, et ne tiennent pas compte des frais d’acquisition ni de l’impôt sur le revenu payable par tout détenteur de titres,qui auraient réduit les rendements. Les fonds communs de placement ne sont pas garantis, leur valeur change fréquemment et le rendement passé peut ne pas se répéter.

Le rendement est présenté pour les parts de catégorie A et de catégorie F du FPC en dollars canadiens, déduction faite des frais de transaction et de tous les autres frais, à l’exclusion des frais de gestion. Les frais de gestion sont facturés directement aux porteurs de parts en fonction de leurs actifs sous gestion, sauf pour les parts de catégorie F, qui sont facturées au Fonds. Les périodes supérieures à un an ont été annualisées. Le rendement du portefeuille et de l’indice de référence est mesuré selon la méthode du taux de rendement «pondéré dans le temps».

Le Fonds concentré Pembroke a été converti de fonds commun en fonds commun de placement le 1er avril 2020. Pour la période où ce Fonds était un fonds commun, les dépenses auraient été plus élevées si le Fonds avait été un fonds commun de placement à prospectus. Les informations ci-dessus ont pour but de donner un aperçu de la performance du Fonds concentré Pembroke. Le rendement des placements suppose le réinvestissement des dividendes et des gains en capital et est net des coûts de transaction et de tous les autres frais, à l’exception des frais de gestion. Les résultats de performance seront réduits par les frais encourus dans la gestion du fonds. Aucune garantie ne peut être donnée qu’un investisseur ne perdra pas son capital investi. Les performances passées ne sont pas indicatives des performances futures.

AUTRES ARTICLES D'INTÉRÊT

Avertissement

Ce rapport a pour but de donner un aperçu de Pembroke et des fonds Pembroke. Les performances passées ne préjugent pas des performances futures. Tous les titres énumérés aux présentes le sont à des fins d'information uniquement et ne sont pas destinés et ne doivent pas être interprétés comme des conseils en investissement ni comme une recommandation d'acheter ou de vendre un titre particulier. Les informations factuelles proviennent de sources que nous estimons fiables, mais leur exactitude, leur exhaustivité ou leur interprétation ne peuvent être garanties. Pembroke cherche à s'assurer que le contenu de ce document est correct et à jour, mais ne garantit pas que le contenu est exact et complet et n'assume aucune responsabilité à cet égard. Pembroke n'est pas responsable des décisions ou actions prises ou effectuées sur la base des informations contenues dans ce document.