Janvier 2024

Les actions ont progressé en fin d’année, stimulées par la baisse des taux d’intérêt, l’amélioration de la situation de l’inflation et la probabilité accrue que les économies américaine et canadienne évitent une récession profonde. Les titres américains de Pembroke ont bien résisté à l’environnement économique difficile. Les entreprises qui ont connu une baisse de la demande se sont généralement concentrées sur l’amélioration de leur rentabilité, utilisant leurs bilans solides pour racheter des actions ou consolider des concurrents plus faibles. Pour d’autres, l’impact sur la croissance a été minime, mais le cours des actions a chuté en raison de la hausse des taux d’intérêt et des craintes d’une récession.

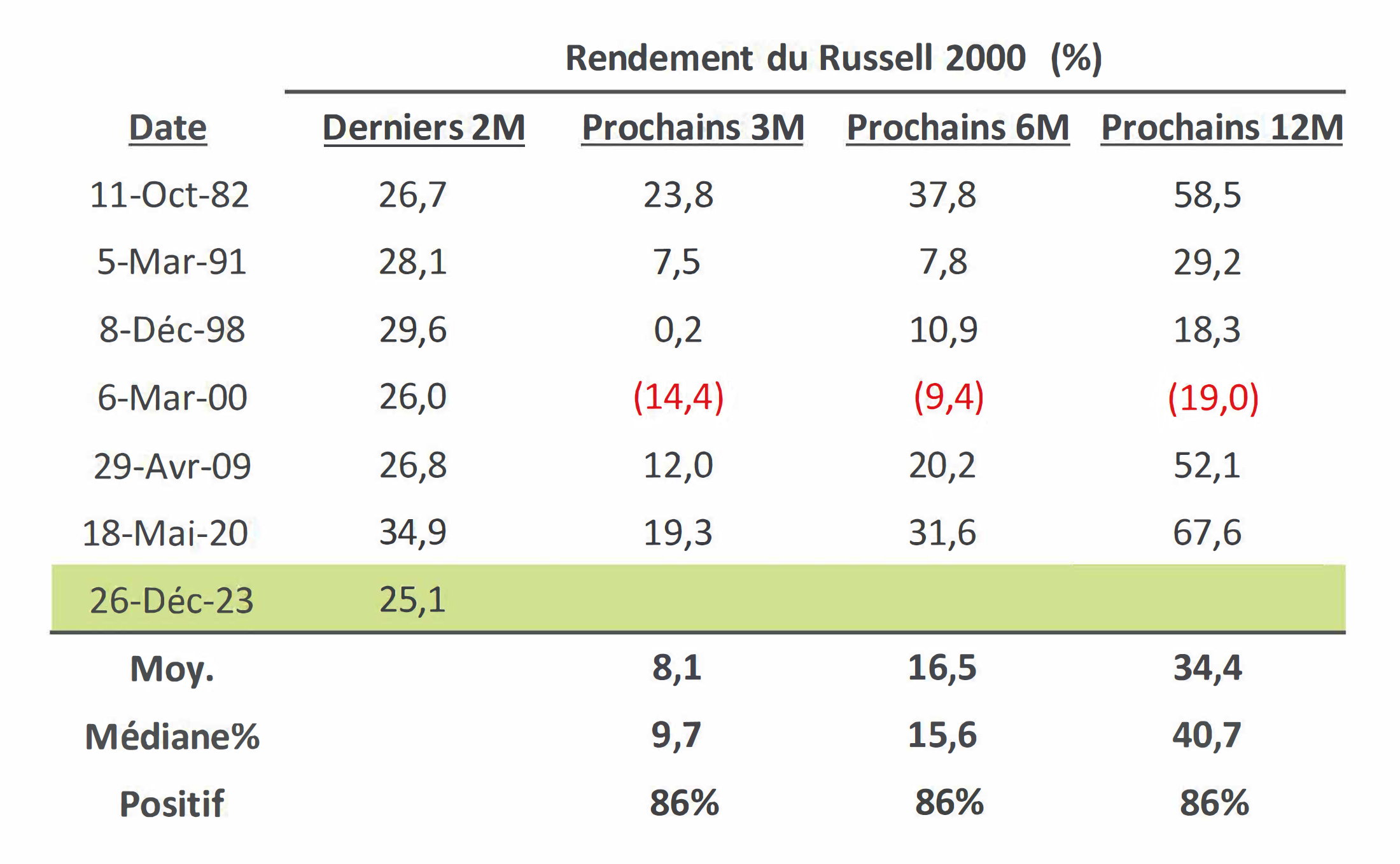

Les titres à petite et à moyenne capitalisation ont grimpé en flèche alors que les inquiétudes des investisseurs ont fait place à l’optimisme quant à la baisse des taux d’intérêt en 2024 et à l’amélioration de l’économie. L’indice Russell 2000 a progressé de 24,3% par rapport à son niveau le plus bas en octobre. Inutile d’essayer de prédire l’avenir, mais les tendances du passé nous portent à croire que les perspectives pour les entreprises de plus petite taille sont positives. En effet, les valorisations restent attrayantes par rapport aux titres à grande capitalisation.

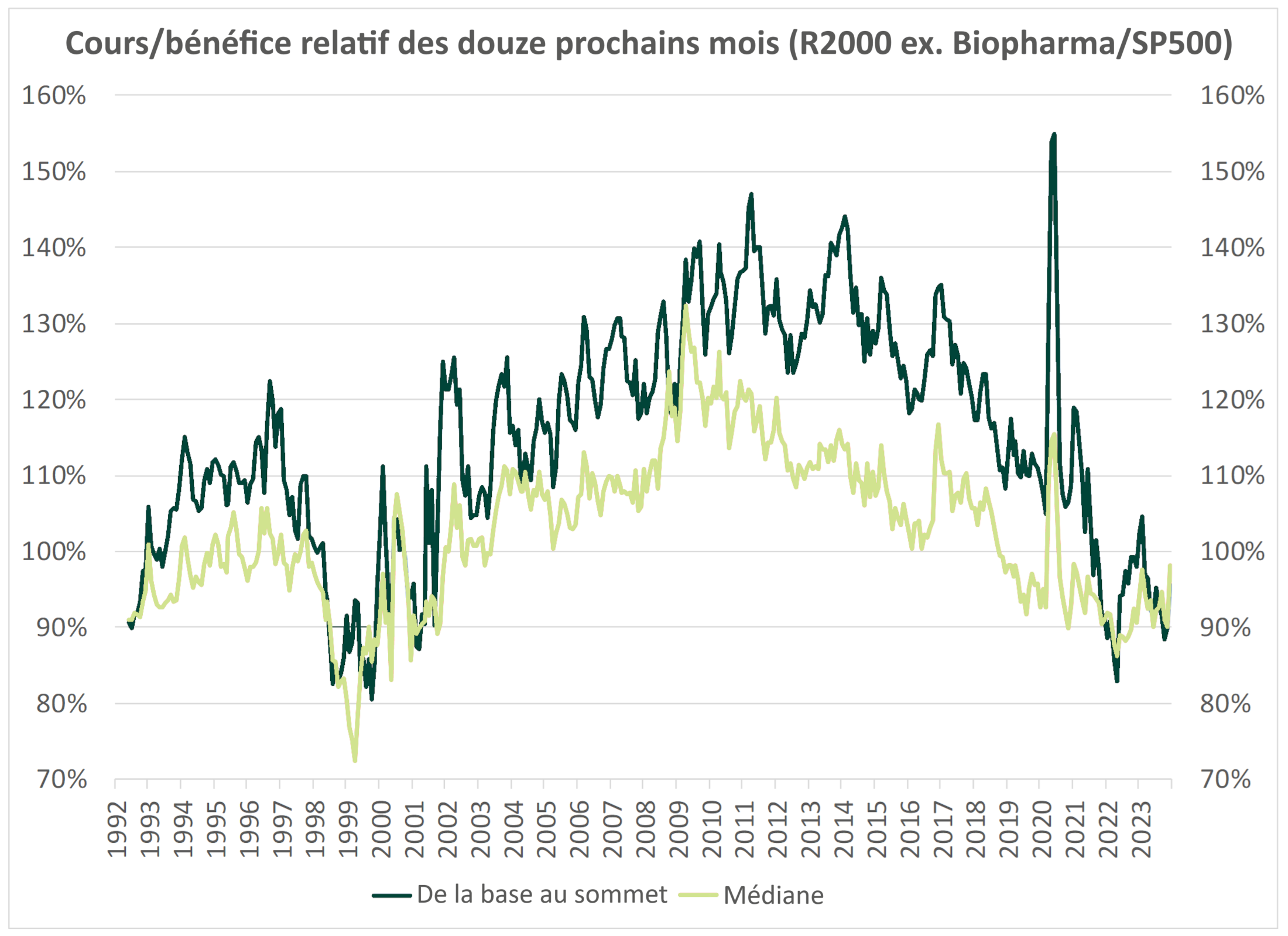

La valorisation relative des titres à petite capitalisation

demeure près de son niveau le plus bas des dernières décennies

La situation peut être mise en évidence par le fait qu’Apple (AAPL) valait plus à la fin de 2023 que l’ensemble de l’indice Russell 2000. En règle générale, de telles valeurs extrêmes ne sont pas durables, car tout ce qui monte finit par redescendre. Les gestionnaires de Pembroke se gardent bien de supposer que des franchises telles qu’Apple sont surévaluées. Il s’agit de grandes entreprises qui sont positionnées pour créer de la richesse pour les actionnaires à long terme. Par contre, l’aveuglement des investisseurs et leur obsession pour un petit groupe d’entreprises ont conduit à une incohérence en matière de valorisation et, donc, à des occasions dans des secteurs moins suivis du marché. Dans un environnement de marché plus positif, un plus large éventail d’entreprises devrait être récompensé par les investisseurs. Au cours des cycles précédents, les bonds de l’indice Russell 2000 du type de ceux observés depuis la fin du mois d’octobre ont souvent été suivis de nouvelles hausses.

Un mouvement comme celui que nous venons de voir

est le signe d’un marché à la hausse

Stratégie de croissance américaine

La stratégie de croissance américaine de Pembroke a enregistré des résultats globalement semblables à ceux de l’indice Russell 2000 au quatrième trimestre et au cours de la dernière année. Le rendement absolu positif au cours des trois derniers mois de l’année est largement attribuable à la solidité des titres dans les secteurs des technologies de l’information, de la fabrication et des biens de consommation.

Trois éléments placent la stratégie en bonne posture: la reprise économique, la baisse des taux d’intérêt en 2024 et les valorisations attrayantes. Néanmoins, Pembroke continue de faire preuve de discipline avec ses investissements en se concentrant sur les bilans, les flux de trésorerie, la différenciation concurrentielle et les équipes dont les intérêts coïncident avec ceux des actionnaires. L’équipe cherche à investir dans des entreprises qui sont positionnées pour croître pendant de nombreuses années et qui peuvent résister à des risques économiques ou géopolitiques inattendus.

Deux titres qui ont contribué au rendement de la stratégie au dernier trimestre

Les actions d’Installed Building Products (IBP) ont progressé de 47% au quatrième trimestre, comparativement à 14% pour l’indice de référence Russell 2000. IBP est l’un des plus grands installateurs d’isolation intérieure aux États-Unis. Par conséquent, la société est grandement exposée au secteur de la construction de logements neufs. En 2023, IBP a bénéficié d’une forte construction de logements multifamiliaux, d’une grande contribution de ses solides activités de fusion et d’acquisition, de l’inflation des prix et de l’expansion des marges qui, ensemble, ont plus que compensé la faiblesse relative de la construction de logements unifamiliaux. L’intérêt des actionnaires au quatrième trimestre a quant à lui été stimulé par le contexte macroéconomique: la baisse des taux d’intérêt et des taux hypothécaires, le dynamisme des dépenses de consommation, le faible taux de chômage et une économie meilleure que prévu sont autant d’éléments qui soutiennent le marché du logement et les actions comme celles d’IBP. En 2024, ce macro-environnement, combiné à une exécution solide, devrait permettre à IBP d’accroître son flux de trésorerie disponible à un taux à deux chiffres. En outre, nous anticipons que ce titre de croissance, dirigé par son fondateur et valorisé de manière attrayante, connaîtra une croissance rentable pendant de nombreuses années.

Les actions de Monolithic Power Systems (MPWR), l’un des principaux concepteurs de semi-conducteurs analogiques de gestion de l’énergie, ont augmenté de 37% au cours du quatrième trimestre, comparativement à 14% pour l’indice de référence Russell 2000 et l’indice composite Nasdaq à forte composante technologique. Au cours du trimestre, MPWR a bénéficié de signaux indiquant que le cycle des semi-conducteurs avait atteint son point le plus bas, avec une normalisation des stocks et une reprise de la demande. En outre, sur le plan du secteur et celui de la confiance, une baisse des taux d’intérêt et un contexte économique solide tendent à favoriser les actions de l’industrie des semi-conducteurs en général et de MPWR en particulier. Dans l’ensemble, nous continuons de penser que MPWR jouira d’une position enviable pendant plusieurs années, étant donné ses avantages concurrentiels durables, ses vastes perspectives de marché, son modèle d’entreprise de grande qualité et son équipe de direction dont les intérêts concordent avec ceux des investisseurs.

Deux titres qui ont nui au rendement de la stratégie au dernier trimestre

Les actions de Paycom inc. (PAYC) ont reculé d’environ 20% au quatrième trimestre de 2023, tandis que l’indice de référence Russell 2000 a progressé de 14%. Bien que plusieurs facteurs soient en cause, le marché a réagi négativement aux résultats plus faibles que prévu de PAYC au troisième trimestre ainsi qu’à ses perspectives de croissance des revenus pour le quatrième trimestre et pour l’année 2024. PAYC rencontre des difficultés avec le lancement d’un nouveau produit qui, bien qu’il soit dans l’intérêt de ses clients, entraînera un ralentissement de la croissance des revenus, au moins en 2023 et durant une partie de 2024. Même si nous estimons que les prévisions initiales de la direction pour la prochaine année sont prudentes, la société ne fournit pas suffisamment de détails pour nous permettre de prévoir la trajectoire de la croissance des revenus, des marges et des bénéfices en 2024. En conséquence, nous avons considérablement réduit notre position, mais nous ne l’avons pas liquidée. La logique de cette décision est la suivante: la position concurrentielle de la société reste forte et inchangée; les difficultés de croissances associées au lancement de nouveaux produits sont par leur nature limitées dans le temps; PAYC demeure la meilleure organisation commerciale du secteur et peu de choses comptent plus dans les logiciels de gestion de la paie et du capital humain; et la valorisation est maintenant attrayante.

Energy Recovery (ERII), chef de file mondial dans la technologie d’échangeur de pression utilisée dans les industries du dessalement, du traitement des eaux usées et de la réfrigération, a connu un quatrième trimestre faible. Le conseil d’administration de la société a annoncé un changement de leadership qui n’a pas été bien communiqué au marché. Même si la majorité des investisseurs s’attendaient à un changement au poste de chef de la direction, la soudaineté et le moment choisi pour le faire ont créé de l’incertitude quant aux perspectives de l’entreprise et ont déclenché une forte liquidation. La publication ultérieure des résultats de l’entreprise a permis d’apaiser certaines inquiétudes, mais l’entreprise a noté que la hausse des taux d’intérêt et l’instabilité géopolitique au Moyen-Orient créaient une certaine incertitude quant au calendrier d’exécution des projets de l’année prochaine. Bien que nous restons optimistes quant aux tendances de croissance séculaire de la société dans les domaines de la salubrité de l’eau et de la réduction des émissions, nous avons décidé de redéployer le capital que nous avions investi dans ses actions vers d’autres occasions offrant une meilleure visibilité à court terme et une meilleure gouvernance par le conseil d’administration.

Stratégie concentrée

Depuis sa création en janvier 2018, la stratégie concentrée de Pembroke a vu sa valeur augmenter de quelque 11,9% par an, comparativement à environ 7,1% pour l’indice Russell 2000. Au cours de la dernière année, la stratégie a gagné environ 15,5%, contre 14,2% pour l’indice Russell 2000. Plus récemment, au quatrième trimestre, elle a progressé de 11,6%, soit presque exactement comme son indice de référence.

Le solide rendement enregistré au cours du trimestre est dû à la vigueur des positions dans les secteurs des technologies de l’information, de l’industrie et des biens de consommation discrétionnaire. Après un début d’octobre difficile, les actions ont progressé vers la fin de l’année, stimulées par la baisse des taux d’intérêt, le ralentissement de l’inflation et la probabilité accrue que l’économie américaine évite une récession. En outre, les investisseurs se sont montrés prudents, les liquidités mises de côté se déplaçant progressivement vers les actions à mesure que le trimestre avançait.

À un niveau plus granulaire, la stratégie a fait preuve d’une bonne diversification au cours du trimestre, avec environ 75% du portefeuille qui a augmenté en valeur. Nos plus grandes pondérations et les noms à propos desquels nous sommes le plus convaincus ont fait preuve d’une grande solidité.

Deux titres qui ont contribué au rendement de la stratégie au dernier trimestre

Les actions d’Installed Building Products (IBP) ont progressé de 47% au quatrième trimestre, comparativement à 14% pour l’indice de référence Russell 2000. IBP est l’un des plus grands installateurs d’isolation intérieure aux États-Unis. Par conséquent, la société est grandement exposée au secteur de la construction de logements neufs. En 2023, IBP a bénéficié d’une forte construction de logements multifamiliaux, d’une grande contribution de ses solides activités de fusion et d’acquisition, de l’inflation des prix et de l’expansion des marges qui, ensemble, ont plus que compensé la faiblesse relative de la construction de logements unifamiliaux. L’intérêt des actionnaires au quatrième trimestre a quant à lui été stimulé par le contexte macroéconomique: la baisse des taux d’intérêt et des taux hypothécaires, le dynamisme des dépenses de consommation, le faible taux de chômage et une économie meilleure que prévu sont autant d’éléments qui soutiennent le marché du logement et les actions comme celles d’IBP. En 2024, ce macro-environnement, combiné à une exécution solide, devrait permettre à IBP d’accroître son flux de trésorerie disponible à un taux à deux chiffres. En outre, nous anticipons que ce titre de croissance, dirigé par son fondateur et valorisé de manière attrayante, connaîtra une croissance rentable pendant de nombreuses années.

Les actions de Core & Main inc. (CNM) ont progressé de 40% au quatrième trimestre de 2023, comparativement à 14% pour l’indice de référence Russell 2000. CNM est l’un des principaux distributeurs de produits d’aqueduc, de gestion des eaux usées, de drainage des eaux pluviales et de protection contre les incendies en Amérique du Nord. De plus, la société présente de nombreuses caractéristiques des placements réussis de Pembroke dans le secteur de la distribution. Située au cœur d’une structure industrielle idéale, elle bénéficie d’un ensemble très fragmenté de clients, de fournisseurs et de concurrents. CNM s’attaque à un énorme marché qui connaît une croissance organique de 4% à 6%. La croissance supplémentaire provient d’activités de fusion et d’acquisition soutenues qui sont entièrement financées par le flux de trésorerie disponible interne. Si l’on ajoute à cela l’expansion des marges attribuable à l’effet de levier et à l’efficacité opérationnelle, l’entreprise devrait enregistrer une croissance à deux chiffres de ses bénéfices pendant de nombreuses années. Ces facteurs, combinés à une valorisation raisonnable et à une équipe de direction dont les intérêts concordent avec ceux des investisseurs, font de CNM l’un de nos placements dans lesquels nous croyons le plus.

Deux titres qui ont nui au rendement de la stratégie au dernier trimestre

Les actions de Paycom, Inc. (PAYC) ont connu une chute d’environ 39% dans la stratégie concentrée, tandis que l’indice de référence Russell 2000 a progressé de 14%. Bien que plusieurs facteurs soient en cause, le marché a réagi négativement aux résultats plus faibles que prévu de PAYC au troisième trimestre ainsi qu’à ses perspectives de croissance des revenus pour le quatrième trimestre et pour l’année 2024. PAYC rencontre des difficultés avec le lancement d’un nouveau produit qui, bien qu’il soit dans l’intérêt de ses clients, entraînera un ralentissement de la croissance des revenus, au moins en 2023 et durant une partie de 2024. Même si nous estimons que les prévisions initiales de la direction pour la prochaine année sont prudentes, la société ne fournit pas suffisamment de détails pour nous permettre de prévoir la trajectoire de la croissance des revenus, des marges et des bénéfices en 2024. En conséquence, nous avons considérablement réduit notre position, mais nous ne l’avons pas liquidée. La logique de cette décision est la suivante: la position concurrentielle de la société reste forte et inchangée; les difficultés de croissances associées au lancement de nouveaux produits sont par leur nature limitées dans le temps; PAYC demeure la meilleure organisation commerciale du secteur et peu de choses comptent plus dans les logiciels de gestion de la paie et du capital humain; et la valorisation est maintenant attrayante.

Les actions de WNS Holdings (WNS) ont chuté après avoir affiché des résultats solides au troisième trimestre. La société a réduit ses prévisions pour l’exercice en cours en raison d’un retard dans le démarrage d’un important contrat et d’un léger ralentissement de la demande de ses clients du secteur du voyage. Toutefois, elle prévoit toujours une croissance de son chiffre d’affaires de 8% à 12%, et sa valorisation demeure raisonnable. Les actions de WNS ont été malmenées pendant la majeure partie de 2023, les investisseurs craignant que l’intelligence artificielle ne perturbe le modèle de revenus de l’entreprise. Après un examen approfondi et des discussions avec la direction, des spécialistes du secteur et des concurrents, Pembroke a conclu que, comme cela a souvent été le cas au cours de l’histoire de WNS, les progrès technologiques sont susceptibles d’aider l’entreprise. Pembroke a travaillé avec la direction et a encouragé la société à profiter de l’accent mis par le marché sur le court terme pour racheter ses propres actions. Le 21 septembre dernier, les actionnaires ont approuvé le rachat d’environ 7% des actions en circulation de la société. À mesure que la croissance s’accélère et que la société démontre sa résilience à l’intelligence artificielle, Pembroke s’attend à ce que le cours des actions de WNS augmente.

AUTRES ARTICLES D'INTÉRÊT

Avertissement

Ce rapport a pour but de donner un aperçu de Pembroke et des fonds Pembroke. Les performances passées ne préjugent pas des performances futures. Tous les titres énumérés aux présentes le sont à des fins d'information uniquement et ne sont pas destinés et ne doivent pas être interprétés comme des conseils en investissement ni comme une recommandation d'acheter ou de vendre un titre particulier. Les informations factuelles proviennent de sources que nous estimons fiables, mais leur exactitude, leur exhaustivité ou leur interprétation ne peuvent être garanties. Pembroke cherche à s'assurer que le contenu de ce document est correct et à jour, mais ne garantit pas que le contenu est exact et complet et n'assume aucune responsabilité à cet égard. Pembroke n'est pas responsable des décisions ou actions prises ou effectuées sur la base des informations contenues dans ce document.