Introduction

Plus de la moitié de l’année s’est écoulée déjà; les bureaux physiques de Pembroke demeurent fermés en raison de la pandémie et notre équipe continue de travailler de la maison. Pour faciliter le tout, nous avons augmenté nos communications à l’interne en organisant des assemblées d’employés et des réunions avec les différentes équipes au sein de l’entreprise, et nous nous sommes engagés ensemble à « survivre et prospérer ». Nous en avons également profité pour augmenter le nombre d’interactions avec nos clients et organiser une série stimulante de cyberlunchs, de communications écrites et d’ateliers qui auront lieu au cours de la deuxième moitié de 2020.

Nous espérons que vous trouverez ce nouveau format de notre bulletin Point de vue Pembroke intéressante et informative et il nous fera plaisir d’en discuter avec vous si vous avez des questions ou des commentaires.

- Sur la route: prise de consicence et réponse à la covid-19

- Analyse et perspective à l’égard des placements

- Stratégie de croissance Canadienne

- Stratégies d’actions Américaines

- Stratégies d’actions Internationales

- Stratégies pour les fonds équilibrés

- Tenons-nous-en aux faits

- La serie de cyberlunchs Pembroke

- Revue des activités

Sur la route: prise de conscience et réponse à la Covid-19

La pandémie, une source d’accélération

Notre série « Sur la route » élargit son point de vue ce trimestre pour présenter une vue d’ensemble

La prise de conscience

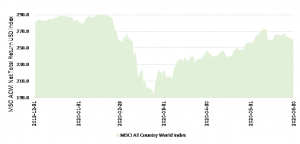

Les krachs, par nature, surviennent soudainement. Or, en repensant au premier semestre de 2020, il est difficile de trouver un précédent dans l’histoire mondiale, tant sur le plan de l’économie, des marchés boursiers et obligataires, que de la vitesse à laquelle tout cela s’est déroulé. L’indice MSCI Mondial tous les Pays (ACWI), l’un des plus vastes indices des marchés boursiers mondiaux, donne un aperçu de l’ampleur et de la proportion des événements. À la fin de 2019, l’indice avait une capitalisation boursière d’un peu plus de 50 trillions de dollars américains, soit l’équivalent d’environ 57 % du PIB mondial de 2019, qui s’élevait à 88 trillions de dollars américains[1]. Du 17 février au 20 mars, l’indice a chuté de 34 %, ce qui correspond à une perte de valeur de 17 trillions de dollars américains en 25 jours de négociation boursière. À la fin du deuxième trimestre, l’indice avait remonté à moins de 6 % de son niveau de début d’année (Annexe 1).

Annexe 1 : Performance de l’indice MSCI mondial tous les pays (ACWI) au premier semestre de 2020

Source : Bloomberg

Cependant, la remontée spectaculaire de la valeur au marché de l’ACWI ne dresse pas un portrait fidèle des bouleversements qui l’ont secoué. La technologie – que ce soit sous le capot des voitures, en soutien aux réunions et conférences virtuelles, ou dans la chaîne d’approvisionnement du commerce électronique – perturbe les entreprises à un rythme accéléré. Le sous-indice des technologies de l’information ACWI a augmenté de 14 % au premier semestre de 2020, alors que le sous-indice de l’énergie ACWI a perdu 34 %. Certains signes laissent présager qu’il s’agit de l’un des nombreux changements systémiques en cours. Vers la fin du trimestre, l’une des plus grandes entreprises pétrolières et gazières intégrée au monde, BP p.l.c., estimait que les conséquences de la pandémie pourraient « accélérer le rythme de la transition vers une économie et un système énergétique à plus faible consommation de carbone »[1]. Au cœur même de ce nouveau système, l’entreprise qui veut « tout alimenter », Tesla, a vu son titre grimper de plus de 150 % au premier semestre de 2020. Sa capitalisation boursière est depuis quasi équivalente à celles de BP p.l.c. et d’Exxon Mobil combinées.

Dans le cadre de la série Cyberlunch 2020 de Pembroke, nous avons souvent associé la pandémie à une accélération des tendances séculaires existantes, et cette notion était loin de se limiter à l’énergie ou aux technologies. En effet, nos gestionnaires de portefeuille ont passé en revue des entreprises innovatrices dans les secteurs du commerce en ligne, de la télémédecine, de la télésanté et des services financiers numériques qui auraient le potentiel de gagner des parts de marché. Cela dit, de nombreuses entreprises ont aussi perdu des parts de marché. Durant cette période, la pandémie a eu des répercussions sévères, et dans certains cas irréversibles, sur certaines compagnies dominantes opérant dans les secteurs traditionnels du commerce de détail, des soins de santé, du transport, de l’énergie et des produits industriels.

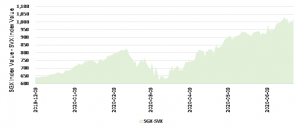

Les changements soudains survenus dans ces secteurs reflètent une accélération et une convergence des tendances à long terme sur les plans technologique, social et environnemental, qui perturbent les modèles et les systèmes établis. Ces changements permettent aux entreprises innovatrices d’accroître leurs parts de marché. Les entrepreneurs qui sont à la fois à l’écoute des demandes de la société et aptes à gérer une croissance élevée attirent le capital des investisseurs. L’un des points de vue qui permettent d’expliquer ces variations de capitaux est l’élargissement de l’écart de performance entre les entreprises de croissance et celles de valeur (Annexe 2). Alors que l’indice de valeur S&P 500 (SVX) a perdu 12 % au premier semestre de 2020, l’indice de croissance S&P 500 (SGX) a gagné 12 %.

Annexe 2 : Rapport entre la croissance et la valeur (l’indice de croissance S&P 500 moins l’indice de valeur S&P 500) au premier semestre de 2020

Source : Bloomberg

L’une des explications plausibles concernant l’envergure et la vitesse du redéploiement du capital est la réaction des participants du marché, qui voient la pandémie non pas comme un événement, mais plus comme une prise de conscience. La COVID-19 n’est que le dernier exemple d’une série de maladies émergentes – dont le SRAS, la grippe pandémique H1N1, la grippe aviaire, le virus du Nil occidental et le SRMO –qui a pu être exacerbée par les changements climatiques. En mai, la Banque mondiale a publié un article portant sur la lutte contre les maladies infectieuses[1]. L’article présentait notamment les répercussions des changements météorologiques, de la pollution atmosphérique, de la fonte des glaces et du pergélisol, ainsi que du réchauffement climatique. Après des mois de quarantaine à l’échelle mondiale, de restrictions de voyage et de distanciation obligatoire, la viabilité des modèles d’affaires a été rudement mise à l’épreuve. S’il est réaliste d’envisager la poursuite des changements climatiques, l’augmentation des éclosions de maladies à l’échelle régionale et mondiale, ainsi que la hausse du nombre de désastres naturels, il est tout aussi réaliste d’envisager la continuité de la surperformance des modèles d’affaires perturbateurs qui répondent à ces exigences et qui réussissent, dans une certaine mesure, à renverser les tendances.

Pembroke a toujours investi dans l’innovation puisqu’il s’agit d’une ressource véritablement renouvelable. Les entreprises qui sont constamment stimulées par de nouvelles idées sont favorables à la croissance, et peuvent s’adapter aux circonstances changeantes ou en créer de nouvelles. De cette façon, l’innovation est synonyme de durabilité. La pandémie a démontré de manière tangible la fragilité d’innombrables modèles d’affaires (les chaînes d’approvisionnement mondiales pour la nourriture et les médicaments, les stockages juste à temps, les protocoles d’analyse et de contrôle, les systèmes d’emballage et de livraison, de même que les systèmes d’approvisionnement et d’entreposage du carburant, pour n’en nommer que quelques-uns). La pandémie a également démontré à quelle vitesse les gouvernements, les entreprises et les consommateurs migreront en masse vers des solutions innovatrices.

L’une des raisons pour laquelle les analystes et les gestionnaires de portefeuille de Pembroke ont toujours tenu à aller « sur la route » est pour rencontrer de nouveaux pionniers et ressentir l’effervescence de ces organisations créatrices. Même si rien ne peut remplacer cette forme de revue diligente, certains moments exigent aussi de repérer les points de bascule d’un point de vue plus général dans l’économie. Plus l’été avance, plus il semble évident que l’impact économique de cette pandémie ne sera pas que temporaire. Elle semble plutôt accélérer et enraciner les changements à long terme qui avaient déjà été entamés, notamment des changements sociétaux quant à notre façon de travailler, de voyager, de consommer notre divertissement, de faire de l’exercice, de magasiner et de manger. Les variations des parts de marché qui ont eu lieu au cours des six premiers mois de l’année ne sont peut-être qu’un signe avant-coureur de la nouvelle vague à venir.

D’une chute historique à une remontée spectaculaire… Mais pourquoi?

Après l’un des pires trimestres jamais vécus par les bourses nord-américaines, le prix des actions a fait volte-face au deuxième trimestre de 2020. Alors que les investisseurs étaient aux prises avec les répercussions de la COVID‑19, les mesures de relance, les politiques monétaires fortement expansionnistes, ainsi que l’espoir d’un vaccin ont supporté cette hausse. Confinées depuis des semaines, les économies mondiales – de la Chine à l’Europe et au Canada – ont redémarré progressivement, faisant souffler un vent d’optimisme. Néanmoins, les effets à moyen et à long termes du virus sur l’économie mondiale demeurent inconnus, en raison des sérieux bouleversements causés par le virus au sein des industries du voyage, du commerce de détail et des technologies, notamment.

Dans un contexte de peur et de scepticisme, les actions ont déconcerté de nombreux investisseurs en augmentant si rapidement au cours des trois derniers mois. Pembroke n’est pas une firme de recherche macroéconomique, mais elle croit que les gains sur le marché pourraient être attribuables notamment aux éléments suivants :

- Les mesures fiscales : Les mesures à court terme mises en place par les gouvernements à l’échelle mondiale ont aidé de nombreuses entreprises à continuer de verser des salaires à leurs employés durant la période de fermeture. Elles ont également permis aux citoyens de profiter des programmes d’aide financière pour avoir de l’argent en poche.

- Les mesures de stimulation monétaire : Compte tenu de la situation défavorable de l’emploi et de l’incertitude économique, les banques centrales ont injecté d’immenses sommes d’argent dans leurs économies. Pourquoi? Premièrement, dans le but d’éviter un resserrement du crédit. Deuxièmement, afin de se protéger contre la déflation. Et, troisièmement, pour gonfler le prix des actifs – des maisons aux actions – afin que les consommateurs déjà incommodés ne voient pas la valeur de leurs maisons et de leurs régimes de retraite s’effondrer, ce qui aurait exacerbé la crise. Essentiellement, les banques centrales guident les investisseurs vers des actifs plus « risqués » pour favoriser la croissance économique en réduisant le rendement des investissements moins risqués, comme les obligations gouvernementales.

- Le marché est tourné vers l’avenir : Même si la crise de la COVID-19 est réelle et actuelle, le marché adopte une vision à long terme. Les investisseurs parient que la crise passera comme celles qui l’ont précédée, que ce soient les guerres, les maladies ou les dépressions économiques.

- Les entreprises se sont adaptées : La technologie a permis à de nombreuses entreprises de s’adapter en un temps record. Les détaillants ont fait la transition vers le commerce en ligne; les réunions de groupe ont été remplacées par des visioconférences; et les entreprises ont évalué et mis en place des plateformes infonuagiques pour répondre à l’évolution des interactions avec leurs clients. Malgré toutes les difficultés, l’économie mondiale ne s’est pas enlisée. Au contraire, les entreprises les mieux positionnées ont tiré parti des circonstances pour accélérer l’adoption de leurs produits et services.

Y aura-t-il des perdants dans toute cette histoire? Bien sûr. Certaines des répercussions seront-elles extrêmement injustes et imprévisibles? Assurément. Mais il y aura aussi des gagnants. Cette situation est un exemple de la cruauté et de la beauté du capitalisme, sur une période exceptionnellement brève. La COVID-19 a servi d’accélérateur, en alimentant des transitions déjà entamées dans les habitudes des entreprises et des consommateurs, mais qui tardaient à se développer. Les technologies liées au télétravail, à la télémédecine et au commerce électronique ont toutes progressé à une vitesse effrénée. En revanche, d’autres industries, comme l’immobilier commercial et le voyage, sont confrontées à des risques structurels au niveau de la demande. L’équipe d’investissement de Pembroke s’attend à ce que l’économie mondiale reprenne, mais le retour à la « normale » pourrait être bien différent de ce qui était prévu il y a à peine six mois. C’est en tenant compte de cette réalité que nos gestionnaires de portefeuille et nos analystes évaluent les titres actuels et potentiels.

Que fait Pembroke dans cet environnement?

Dans la dernière édition de Perspectives et durant notre série de Cyberlunchs (accessibles à www.pml.ca), Pembroke a présenté en détail son approche axée sur les bilans et sa décision de réduire la pondération des titres exposés aux problèmes structurels causés par le virus. De nombreuses entreprises en forte croissance, qui sont exposées à des tendances favorables à long terme, surmonteront cette crise en profitant d’offres si attrayantes qu’elles leur permettront de croître rapidement même à travers les perturbations. D’autres entreprises opérant dans des secteurs plus cycliques pourraient voir une demande reportée, mais elles sont moins susceptibles d’être confrontées à des difficultés structurelles à plus long terme. On pense notamment aux entreprises en soins de santé, comme Globus Medical (« GMED »), dont Pembroke détient le titre, qui vend de l’équipement utilisé pour les chirurgies du dos. Inversement, certaines industries ont été significativement affectés, notamment les cinémas et les entreprises liées aux voyages. L’équipe d’investissement consacre beaucoup de temps à déterminer quelles entreprises parmi ses titres seront susceptibles de continuer à croître ou, à tout le moins, de revenir à leurs niveaux habituels de demande. Elle évalue également celles qui semblent les plus à risque d’être confrontées à un ralentissement de la demande dans un avenir prévisible. Tant que cette incertitude persistera, la santé financière demeurera essentielle.

L’équipe d’investissement prévoit que la combinaison de la faible croissance mondiale du PIB et d’un environnement de faibles taux d’intérêt continuera de favoriser les titres de croissance. Cependant, elle estime également qu’une sélection rigoureuse des titres est cruciale, compte tenu des défis auxquels de nombreuses entreprises font face. Même si nous croyons de façon optimiste que la crise de la COVID‑19 passera, ses effets seront sans doute persistants. L’évaluation demeure une considération importante lorsque nous analysons les compétiteurs d’une entreprise et ses perspectives de croissance. L’augmentation du cours boursier et ainsi, de l’évaluation des entreprises en forte croissance dans certains secteurs, comme les logiciels sur demande, représentent des risques réels. Ces compagnies offrent des produits et des services suffisamment attrayants qui leur permettent de continuer à croître rapidement malgré les perturbations économiques causées par la COVID-19. Pembroke détient des titres dans certaines de ces entreprises intéressantes, mais l’équipe d’investissement gère les pondérations des portefeuilles en fonction de leurs avantages concurrentiels, de la durabilité de leurs taux de croissance et de leurs bilans. Par ailleurs, nous sommes résolus à détenir des portefeuilles diversifiés, composés d’entreprises avec des modèles d’affaires éprouvés, mais qui ne s’inscrivent pas forcément dans les secteurs « convoités » par le marché. Les cinquante-deux années d’expérience de la firme indiquent que les tendances du marché peuvent changer rapidement et que la sélection des titres doit être davantage fondée sur les fondamentaux plutôt que sur la dynamique du marché. Globalement, l’équipe d’investissement adopte une approche équilibrée quant aux titres de croissance, en privilégiant des portefeuilles qui combinent des entreprises à forte croissance et d’autres, dotées d’une croissance plus modeste, mais qui sont rentables, bien financées et positionnées en vue de gagner des parts de marché au fil du temps.

Perspectives

Malgré l’incertitude et le lot de difficultés qu’entraîne la pandémie, Pembroke maintient des perspectives favorables pour les actions de croissance de petite et moyenne capitalisations en Amérique du Nord. Bon nombre d’entreprises dans les portefeuilles canadien et américain devraient enregistrer une croissance durant la crise, et celles qui ont subi de plus graves perturbations sont financées de manière à survivre et à éventuellement prospérer. L’équipe d’investissement a été impressionnée par la rapidité d’adaptation de plusieurs titres, dont les détaillants comme Aritzia, qui a misé sur le commerce électronique, et les entreprises de divertissement comme LCI Industries et BRP, qui ont augmenté leur niveau de production pour répondre à une demande croissante. De plus, des tendances importantes s’accélèrent, que ce soit en technologies, avec la migration des logiciels vers le nuage, ou en soins de santé, avec les soins à domicile.

Les effets persistants de la crise financière de 2008-2009 sur les politiques, les tensions au sein du commerce mondial, les pressions démographiques et la COVID-19 contribuent à une faible croissance du PIB mondial et au maintien de faibles taux d’intérêt. La firme est résolue à gérer des portefeuilles diversifiés et à investir dans des entreprises bien positionnées pour générer une croissance des revenus et des bénéfices sur plusieurs années. En bref, l’approche de la firme en matière d’investissement dans des titres de croissance demeure inchangée.

Stratégie de croissance Canadienne

Les portefeuilles d’actions canadiennes de Pembroke ont connu une reprise vigoureuse au deuxième trimestre de 2020, après un début d’année très difficile. Même si la pandémie de COVID-19 perturbe encore beaucoup les vies et les entreprises à l’échelle mondiale, les mesures prises par les autorités monétaires et budgétaires pour contrer les répercussions économiques du confinement semblent avoir rassuré les investisseurs. Une grande incertitude demeure quant à la gravité et à la durée de la pandémie, mais les participants du marché ont parfois une vision plus court terme.

En général, les rendements absolus des marchés boursiers étaient excellents au deuxième trimestre de 2020. Les mandats axés sur les actions canadiennes de Pembroke ont également bien performé sur une base relative, surpassant à la fois l’indice composé S&P/TSX et l’indice complémentaire S&P/TSX. Les placements dans les secteurs des technologies, de la consommation discrétionnaire, des produits industriels et des services financiers ont contribué de façon importante aux rendements réalisés au cours du trimestre.

Deux titres ont grandement contribué au rendement durant le deuxième trimestre.

L’action de Kinaxis (« KXS »), un fournisseur infonuagique de logiciel de planification de la chaîne d’approvisionnement, a grimpé au deuxième trimestre de 2020 lorsque l’entreprise a annoncé d’excellents résultats financiers. De plus, la direction a indiqué que la demande pour son produit principal RapidResponse s’accélère puisque les organisations comptent sur ses solutions de planification simultanée pour traverser les perturbations causées par la COVID-19. Grâce à son solide bilan, l’entreprise a procédé à deux acquisitions afin d’améliorer ses capacités de prévisions en intelligence artificielle, d’accroître la résilience de la chaîne d’approvisionnement et d’entrer dans de nouveaux marchés et d’accroître ses parts de marché dans des marchés existants. Grâce à son leadership sur le marché, de sa situation financière favorable et de la capacité de son équipe de direction à assurer l’équilibre entre la croissance et la rentabilité, Kinaxis est bien positionnée pour demeurer un gagnant structurel à long terme au Canada.

L’action de BRP (« DOO »), un fabricant, distributeur et marchand d’équipements de sports motorisés et d’embarcations marines à l’échelle mondiale, a fortement rebondi au deuxième trimestre. Après avoir fermé ses usines pendant deux mois en raison des restrictions gouvernementales liées à la COVID-19, BRP peine désormais à répondre à la forte demande pour ses véhicules côte à côte, ses VTT et ses produits marins. En raison du confinement, beaucoup de consommateurs modifient leurs vacances et leur budget pour privilégier des solutions plus conformes à la COVID, comme les sports motorisés; une situation similaire à ce qui s’était passé après la tragédie du 11 septembre. Par conséquent, une grande partie des produits de BRP sont maintenant en rupture de stock chez les concessionnaires. La réponse à la demande et le réapprovisionnement des concessionnaires pourraient générer des ventes élevées jusqu’au début de 2021 et soutenir les bénéfices malgré la récession économique et l’aspect discrétionnaire de ses produits.

Deux titres ont grandement nui au rendement durant le deuxième trimestre.

L’action d’Evertz Technologies (« ET »), un fournisseur mondial d’équipement et de solutions de diffusion qui offre du contenu aux chaînes de télévision, aux services sur demande, aux services de diffusion continue et aux appareils mobiles, a chuté au deuxième trimestre en raison des restrictions de voyage liées à la COVID-19 qui ont empêché l’entreprise de compléter les installations de ses systèmes initialement prévues. De plus, l’annulation des événements sportifs et de divertissement a affecté la demande à court terme pour les systèmes d’Evertz. Malgré le fait que l’entreprise n’ait pas de dette, son équipe de direction a choisi de ne pas verser de dividende afin de conserver une marge de manœuvre financière et de libérer du capital en prévision de potentielles acquisitions. À plus long terme, la COVID-19 devrait favoriser la hausse de la demande pour du contenu diffusé efficacement, et Evertz demeure bien positionnée pour en tirer parti.

La performance de l’action de Currency Exchange International (« CXI »), un exploitant de 45 bureaux de change et un fournisseur de services complets de change et de paiement pour les clients commerciaux, était faible au deuxième trimestre. L’incertitude entourant le moment où le tourisme reprendra à l’échelle mondiale a un impact négatif sur les perspectives des activités de change de l’entreprise, masquant le progrès accompli dans le secteur des services aux entreprises. Currency Exchange International demeure tout de même bien capitalisée pour traverser les perturbations liées à la COVID-19, en particulier par rapport aux plus petits concurrents.

Analyse du Fonds de dividende Pembroke

Le Fonds de dividendes et de croissance Pembroke a enregistré des gains importants au deuxième trimestre de 2020, après un premier trimestre difficile en raison des perturbations et de l’incertitude liées à la COVID-19. Même si la reprise économique est encore incertaine, les mesures prises par les autorités monétaires et budgétaires à l’échelle mondiale se sont avérées suffisamment efficaces pour convaincre les investisseurs de se tourner à nouveau vers des placements plus risqués.

Du côté de la performance relative, le Fonds a surperformé par rapport à l’indice composé S&P/TSX et à l’indice aristocrates de dividendes canadiens S&P/TSX au cours du trimestre. Même si le Fonds a sous-performé par rapport à l’indice complémentaire S&P/TSX et l’indice des titres à petite capitalisation S&P/TSX à bêta plus élevé au cours du deuxième trimestre, il surperforme les deux indices depuis le début de l’année.

La performance du secteur a reflété la nature généralisée du rebond au deuxième trimestre; seuls les titres en communications ont diminué durant la période. Les titres dans les secteurs des technologies, de la consommation discrétionnaire, des produits industriels et des services financiers ont le plus contribué aux gains au cours du trimestre.

Deux titres ont grandement contribué au rendement au cours du deuxième trimestre de 2020.

L’action de Collectors Universe (« CLCT »), un fournisseur important de services d’authentification et de classement d’objets de collection de grande valeur comme les pièces de monnaie et les cartes à collectionner, a rebondi au deuxième trimestre pour atteindre des sommets inégalés. Malgré les perturbations en mars et en avril causées par les exigences de confinement en Californie, l’entreprise a connu une demande sans précédent lorsqu’elle a repris ses activités, aidée par un regain d’intérêt pour le collectionnement stimulé par les mesures d’isolation. De plus, un actionnaire activiste a annoncé une position importante dans l’entreprise en juin et a encouragé le conseil d’administration à prendre des mesures en vue d’améliorer la place qu’occupe l’entreprise dans le volet transactionnel de l’industrie. Cette intervention a eu pour effet d’attirer encore plus l’attention sur Collectors Universe.

L’action de Richards Packaging (« RPI.UN »), un distributeur de contenants en plastique et en verre auprès de petites et moyennes entreprises, de même que d’emballages pour les produits de soins de santé et de systèmes de distribution aux pharmacies, a bien performé au deuxième trimestre. L’entreprise a profité d’une hausse de la demande pour les produits désinfectants, ainsi que pour les pompes, les vaporisateurs et les têtes de remplissage. Nous estimons que la demande demeurera élevée par rapport aux niveaux précédant la pandémie, étant donné que les protocoles plus stricts de désinfection sont désormais devenus la norme en cette ère post-COVID-19. De plus, l’entreprise a continué sa stratégie de croissance inorganique en annonçant l’acquisition d’une entreprise complémentaire opérant dans l’industrie de la distribution dans le secteur des soins de santé.

Deux titres ont grandement nui au rendement au deuxième trimestre de 2020.

La performance de l’action d’Evertz Technologies (« ET »), un fournisseur important de systèmes de diffusion de contenu pour les chaînes de télévision, les services sur demande, les services de diffusion continue et les appareils mobiles, était faible au deuxième trimestre. Les mesures de confinement liées à la COVID-19 ont empêché l’entreprise de terminer les installations de systèmes chez ses clients dans les délais requis. De plus, les perspectives à court terme de l’entreprise ont été affectées par l’annulation des événements politiques, sportifs et de divertissement qui contribuent aux revenus sur une base épisodique. Même si le conseil d’administration a réduit la politique de dividende par prudence et pour préserver du capital en prévision d’occasions potentielles d’acquisitions, nous croyons que les perspectives à plus long terme demeurent intéressantes pour Evertz puisque la COVID-19 devrait favoriser une hausse de la demande pour des systèmes de diffusion de contenu efficaces et économiques.

L’action de Cogeco Inc. (« CGO »), un câblodistributeur dont le réseau s’étend en Ontario, au Québec et sur la côte est des États-Unis, a baissé au deuxième trimestre à la suite des répercussions de la pandémie. Malgré une certaine stabilité des actifs de câblodistribution de l’entreprise dans un environnement difficile, Cogeco détient vingt-deux stations de radio dont les revenus publicitaires ont diminué après que les clients du commerce de détail ont réduit leurs budgets de marketing lors de la fermeture des magasins. Malgré les difficultés à court terme, Cogeco demeure bien financée et son ratio de distribution du dividende est conservateur.

Stratégies d’actions Américaines

Les portefeuilles de titres américains de Pembroke ont rebondi après un premier trimestre difficile. En outre, la sélection et la répartition des titres au sein des différents secteurs bien positionnés ont contribué à la surperformance du Fonds par rapport à son indice, le Russell 2000. Les titres dans le secteur des technologies de l’information, des produits industriels et de la consommation discrétionnaire ont réalisé d’importants gains au cours des trois derniers mois. Durant le premier semestre de l’année, l’équipe d’investissement a réduit son exposition aux entreprises dont le modèle d’affaires était affecté par la COVID-19, elle a augmenté son exposition aux titres dont le modèle d’affaires n’était pas affecté à moyen et à long termes, et a également augmenté son exposition aux entreprises positionnées de façon à profiter de cette nouvelle réalité. Ces décisions ont mené à un portefeuille mieux financé, qui connaît une croissance plus rapide et qui est positionné de façon plus concurrentielle qu’avant la crise de la COVID-19. Pembroke a également investi dans de nouvelles entreprises qui offraient un profil risque-rendement favorable. Globalement, il était satisfaisant de voir que l’accent mis par l’équipe sur la qualité, la croissance et la santé financière a été récompensé depuis le premier trimestre.

L’action d’Installed Building Products (« IBP ») a augmenté de près de 70 % au deuxième trimestre, grâce à une combinaison de facteurs de marché et relatifs à son secteur d’activités. Du côté du marché, la croyance que la COVID-19 n’affecterait pas de façon permanente les économies américaine et mondiale a contribué à la forte reprise du titre à la suite d’une tout aussi forte chute au premier trimestre. Du point de secteur d’activités, les signes d’une demande latente pour les logements et d’une reprise rapide de la construction résidentielle ont permis aux investisseurs de reprendre confiance dans les titres comme IBP qui offre des matériaux et des services aux constructeurs résidentiels américains. Même si la nature cyclique d’IBP demeure un risque, l’entreprise génère des rendements du capital investi élevés, elle dispose d’une stratégie de croissance attrayante, et est dirigée par une équipe de gestion efficace qui est en harmonie avec les intérêts des actionnaires. Pour ces raisons, notre investissement dans IBP demeure une position clé.

La récente performance du titre de Kornit Digital (« KRNT »), un vendeur de machines qui permettent aux fabricants de vêtements de produire efficacement des quantités limitées de produits, est un exemple de la vision à court terme des investisseurs qui se manifeste par des transactions impulsives. En mars, l’action a chuté de 50 % depuis son sommet lorsque les investisseurs ont craint non seulement que les ventes de nouvelles machines diminuent, mais aussi que les usines qui utilisent les machines existantes fermeraient et que les ventes d’encre chuteraient radicalement. Il faut reconnaître que le climat de la pandémie n’est pas propice à de nouvelles ventes de machines d’impression numérique, mais les occasions à long terme demeurent intéressantes et la structure de capital de Kornit lui permettra de traverser le ralentissement actuel. La baisse du prix était une belle occasion pour Pembroke d’augmenter la pondération du titre au cours de cette période. Le prix de l’action a finalement récupéré toutes ses pertes à la suite du rapport du premier trimestre et du commentaire de la direction de l’entreprise qui ont non seulement atténué les pires craintes des investisseurs, mais leur ont aussi donné des raisons d’être optimistes.

Au cours du trimestre, Pembroke a vendu sa position dans Vocera Communications (« VCRA »), qui fournit de l’équipement de communication aux hôpitaux. La nécessité d’améliorer les soins offerts aux patients et de fournir de meilleurs environnements de travail et systèmes de communication aux infirmières et aux médecins est réelle. Cependant, l’équipe d’investissement de Pembroke a estimé que l’offre de Vocera ne figurerait pas dans les priorités des dépenses de nombreux hôpitaux qui sont en difficulté en raison de la réduction du nombre d’interventions médicales électives, qui sont cruciales pour les profits des hôpitaux. De plus, Vocera avait eu des difficultés en matière d’exécution au cours des dernières années lorsque ses cycles de ventes se sont allongés et que l’entreprise a fait une transition vers la nouvelle génération de son principal produit. Le titre a été vendu, mais Pembroke a maintenu et acquis d’autres titres en soins de santé.

Malgré les bons résultats rapportés par l’entreprise au premier trimestre, l’action de Healthstream (« HSTM ») a diminué au deuxième trimestre de 2020 lorsque les perspectives commerciales de l’entreprise se sont affaiblies en raison de la COVID-19. Plusieurs hôpitaux, clients de l’entreprise, ont été touchés par le report d’interventions médicales électives et ont, par conséquent, mis à pied des travailleurs et retardé la mise en œuvre de systèmes, notamment ceux liés à la formation de l’effectif offerts par Healthstream. L’entreprise continue de gagner des parts de marché et de retrouver un niveau plus normalisé de patients au fur et à mesure que les États lèvent les restrictions en matière d’interventions médicales électives. L’environnement demeure cependant précaire et la deuxième vague de patients atteints par la COVID‑19 n’aidera pas. Healthstream dispose d’un modèle d’affaires intéressant et d’occasions importantes sur le marché. Toutefois, Pembroke en conserve une pondération limitée dans ses portefeuilles américains puisque l’entreprise n’a pas réalisé de croissance constante.

STRATÉGIE DE CROISSANCE CONCENTRÉE – ANALYSE DU PORTEFEUILLE AU T2

Le Fonds concentré Pembroke a augmenté de 36,7 % durant le trimestre, surpassant son indice de référence, le Russell 2000, qui a gagné 20,5 % au cours de la même période. Compte tenu de la reprise marquée de l’indice au cours du trimestre, le rendement excédentaire de 16,2 % du Fonds concentré – avec seulement 17 titres – est une preuve de la discipline stricte de la stratégie du Fonds et de son accent sur les entreprises de croissance de qualité supérieure. Depuis sa création le 31 janvier 2018, le Fonds a affiché un rendement annualisé de 16,7 %, comparativement à celui de 2,1 % enregistré par le Russell 2000, soit un rendement annualisé excédentaire de 14,6 %.

La principale source de rendement excédentaire durant le trimestre provenait de la sélection des titres dans le secteur des technologies de l’information (TI) dont huit des neuf titres ont progressé et sept de ceux-ci ont avancé plus que la moyenne des TI de l’indice. Les titres dans les produits industriels ont également contribué aux gains. Ces deux secteurs représentent ensemble 65 % de la pondération du Fonds. L’absence de titres dans le secteur financier et dans le secteur des matériaux a aussi contribué au rendement positif relatif. Les titres dans les secteurs des soins de santé et de la consommation discrétionnaire ont tous les deux enregistré des rendements positifs au cours de la période, mais n’ont pas suivi le rythme des moyennes sectorielles de l’indice. Environ 89 % du Fonds était investi aux États-Unis à la fin du trimestre et 11 % au Canada.

Deux titres ont grandement contribué au rendement durant le trimestre :

L’action de Kinaxis (« KXS »), un fournisseur infonuagique de logiciel de planification de la chaîne d’approvisionnement, a grimpé au deuxième trimestre de 2020 lorsque l’entreprise a annoncé d’excellents résultats financiers. De plus, la direction a indiqué que la demande pour son produit principal RapidResponse s’accélère puisque les organisations comptent sur ses solutions de planification simultanée pour traverser les perturbations causées par la COVID-19. Grâce à son solide bilan, l’entreprise a procédé à deux acquisitions afin d’améliorer ses capacités de prévisions en intelligence artificielle, d’accroître la résilience de la chaîne d’approvisionnement et d’entrer dans de nouveaux marchés et d’accroître ses parts de marché dans des marchés existants. Grâce à son leadership sur le marché, de sa situation financière favorable et de la capacité de son équipe de direction à assurer l’équilibre entre la croissance et la rentabilité, Kinaxis est bien positionnée pour demeurer un gagnant structurel à long terme au Canada.

L’action d’Installed Building Products (« IBP ») a augmenté de près de 70 % au deuxième trimestre, grâce à une combinaison de facteurs de marché et relatifs à son secteur d’activités. Du côté du marché, la croyance que la COVID-19 n’affecterait pas de façon permanente les économies américaine et mondiale a contribué à la forte reprise du titre à la suite d’une tout aussi forte chute au premier trimestre. Du point de secteur d’activités, les signes d’une demande latente pour les logements et d’une reprise rapide de la construction résidentielle ont permis aux investisseurs de reprendre confiance dans les titres comme IBP qui offre des matériaux et des services aux constructeurs résidentiels américains. Même si la nature cyclique d’IBP demeure un risque, l’entreprise génère des rendements du capital investi élevés, elle dispose d’une stratégie de croissance attrayante, et est dirigée par une équipe de gestion efficace qui est en harmonie avec les intérêts des actionnaires. Pour ces raisons, notre investissement dans IBP demeure une position clé.

Deux titres ont grandement nui au rendement durant le trimestre :

L’action d’Euronet Worldwide (« EEFT US ») a diminué au deuxième trimestre. L’entreprise fournit des solutions de transactions financières électroniques sécurisées (transferts électroniques de fonds), dont un réseau mondial de paiements pour du crédit prépayé, une division mondiale de transferts d’argent et un réseau international indépendant de guichets automatiques. Comptant des clients dans près de 170 pays, Euronet Worldwide a annoncé que les mesures mondiales de restriction des déplacements avaient entraîné une baisse des transactions dans certains secteurs (les transactions internationales de la division des transferts électroniques de fonds) et une hausse dans d’autres secteurs (les transferts d’argent). Les retombées sur les paiements électroniques ont jusqu’à maintenant été combinées avec les effets négatifs des régions dans lesquelles les populations sont soumises aux mesures de confinement et avec les effets positifs de l’utilisation accrue des appareils mobiles, de l’écoute en continu et du jeu. En mars, l’entreprise a adopté une attitude prudente en annonçant que les résultats du premier trimestre ne pouvaient pas être estimés raisonnablement, et a retiré ses prévisions quant au premiertrimestre publiées précédemment.

L’action de Globus Medical (« GMED US ») a augmenté au deuxième trimestre, mais n’a pas suivi le rythme de l’indice et a ainsi nui au rendement relatif. Globus Medical est un chef de file dans la fabrication d’implants musculosquelettiques et est dotée d’une expertise en chirurgies robotiques de la colonne vertébrale assistées par ordinateur. L’entreprise a retiré ses prévisions annuelles annoncées en avril en raison des incertitudes causées par la COVID-19. Malgré les préoccupations de l’industrie au sujet des retards accumulés quant aux procédures médicales liées à la colonne vertébrale et les coupures budgétaires des hôpitaux, l’entreprise a annoncé une hausse des ventes au premier trimestre de plus de 4 %, ainsi que le lancement de trois nouveaux produits. L’entreprise a également mis l’accent sur sa situation financière conservatrice et sa capacité à maintenir ses initiatives de croissance à long terme.

Stratégies d’actions internationales

Le Fonds de croissance international Pembroke a surpassé son indice de référence, le MSCI ACWI ex-US Small Cap Index, au cours du trimestre et de la période de six mois se terminant le 30 juin. L’accent mis sur les entreprises de croissance de qualité supérieure et dotées d’une situation financière solide a contribué à la performance relative au cœur de la correction causée par la pandémie de COVID-19 en mars, tout en contribuant à la surperformance qui a suivi lorsque les marchés financiers ont repris au cours de la période d’avril à juin.

La surperformance était principalement attribuable à la sélection des titres dans le secteur industriel et des technologies de l’information au cours du deuxième trimestre et de la période de six mois se terminant le 30 juin. La surpondération des titres dans le secteur des technologies de l’information, et la sous-pondération des titres dans le secteur de l’énergie et de l’immobilier ont également contribué positivement à la performance relative.

Dans le secteur industriel, les titres japonais Nihon M&A Center et Monotaro ont contribué positivement au rendement du Fonds durant le trimestre et durant la période de six mois. Nihon M&A Center est une entreprise de croissance japonaise de grande qualité qui offre des services-conseils aux petites et moyennes entreprises (PME) faisant face à des enjeux concernant la relève. Elle est dirigée par une équipe de gestion entrepreneuriale qui a développé un réseau de relations à l’échelle nationale, lui permettant de trouver des acheteurs et des vendeurs, ainsi que d’accéder aux transactions. L’entreprise d’entretien et de réparation Monotaro offre plus de 10 millions de produits dans sept catégories industrielles et offre un seul prix transparent pour chaque produit ainsi que la livraison le lendemain. Elle tire parti de sa base de données client pour prédire leurs tendances de consommation, appliquer des promotions ciblées et gérer ses stocks.

Dans le secteur des technologies de l’information, l’entreprise chinoise de semi-conducteurs Silergy a le plus contribué au rendement du Fonds pour le trimestre et pour la période de six mois. Silergy est une entreprise de semi-conducteurs analogues sans usine de fabrication, dotée d’une expertise en circuits intégrés pour la gestion de l’énergie. Son avantage concurrentiel réside dans sa capacité à concevoir des produits ayant une performance supérieure à faible coût.

Ces facteurs positifs ont été partiellement contrebalancés par les résultats négatifs issus de la sélection des titres dans le secteur des soins de santé et une sous-pondération du secteur des matériaux. Du côté des soins de santé, l’entreprise allemande Carl Zeiss Meditec a eu un impact négatif sur les rendements durant le trimestre et la période de six mois. Carl Zeiss est l’un des principaux fournisseurs d’outils chirurgicaux et d’équipements utilisés pour le diagnostic et le traitement des maladies ophtalmiques. L’entreprise a un historique d’innovation qui lui a permis de bâtir une plateforme solide sur laquelle repose son expansion dans des marchés lucratifs adjacents, comme les lentilles intraoculaires – le plus gros marché lié aux chirurgies ophtalmologiques. Le cours du titre a été affecté par le confinement imposé par la COVID-19 qui a engendré un faible volume de patients.

Stratégies pour les fonds Équilibrés

Les marchés ont remonté de façon spectaculaire depuis leur dégringolade causée par la pandémie au cours du premier trimestre. Cette performance était en partie attribuable aux importantes mesures des gouvernements et des banques centrales. La Réserve fédérale américaine a mis en place une panoplie de mesures de « financements, crédits, liquidités et facilités de prêt », notamment l’achat direct d’obligations de sociétés et de Fonds négociés en bourse (FNB) connexes sur les marchés primaire et secondaire. La Banque du Canada a aussi mis en place des mesures similaires, mais à plus petite échelle.

Globalement, les écarts de crédit se sont rétrécis, spécialement dans les secteurs moins affectés par la pandémie. Par conséquent, les obligations de sociétés ont surperformé par rapport aux obligations du gouvernement du Canada de façon importante avec un rendement de 8,1 % par rapport à 2,3 %. Ce rétrécissement d’écarts a davantage affecté le prix des obligations à long terme. Les titres provinciaux de plus longue durée ont également bien performé. Le secteur des obligations de sociétés cotées « AA » et plus est dominé par les services financiers à court terme, et son rendement de 4,1 % a été inférieur à celui du marché global des obligations de sociétés. Les écarts ont diminué considérablement pour les obligations cotées « A » et encore pour celles cotées « BBB », qui ont eu un rendement de 8,4 % et 9,7 %, respectivement.

Analyse du Fonds d’obligations canadien Pembroke

Le Fonds d’obligations canadien a enregistré un rendement de 5,9 % durant le trimestre, en ligne avec l’indice obligataire universel FTSE Canada. Le Fonds a profité d’un rétrécissement des écarts des obligations de sociétés, de même que des retombées des nombreuses mesures de relance. Il a acquis des titres de grande qualité, notamment des billets de dépôt de la TD et de la CIBC, ainsi que les titres de NAV Canada et de Toyota Crédit Canada qui étaient disponibles à des taux très intéressants. Le Fonds a terminé le trimestre avec un rendement à échéance de 1,7 % et une durée de 6,6 ans. Même si les rendements demeurent très faibles sur le marché, le rendement du Fonds se compare favorablement à celui de l’indice qui se situe à 1,3 %. La durée du Fonds est aussi particulièrement plus courte que celle de l’indice qui s’élève à 8,5 ans.

Analyse du Fonds d’obligations de sociétés Pembroke

Le Fonds d’obligations de sociétés a réalisé un rendement de 11,6 % durant le trimestre, alors que celui de l’indice des obligations de sociétés s’élevait à 8,1 %. Le Fonds a profité des retombées des importantes mesures de relance et du retour de la liquidité sur le marché. Canso a activement acheté des obligations de sociétés au début du trimestre sur les marchés primaire et secondaire à des niveaux attrayants. Ces acquisitions ont mené à de grandes surperformances puisque les écarts se sont rétrécis, faisant augmenter les prix, particulièrement dans les secteurs du pétrole et du gaz, ainsi que de la location de voitures. Canso continue d’identifier les entreprises en difficulté qui possèdent suffisamment de liquidité à court terme, de bonnes perspectives à moyen et à long termes, ainsi qu’un potentiel de bons rendements ajustés pour le risque. Avec un rendement à échéance de 6,6 % et une durée de 4,1 ans, le Fonds est bien positionné pour l’avenir.

Analyse du Fonds équilibré canadien Pembroke

Le portefeuille équilibré canadien de Pembroke, le Fonds de croissance et de revenu Pembroke, a enregistré de solides résultats au deuxième trimestre de 2020. Sa performance était attribuable aux gains réalisés dans la composante d’actions du portefeuille – représentée par les titres du Fonds de dividendes et de croissance Pembroke – et à la reprise de la composante des titres à revenu fixe du Fonds – représentée par le Fonds d’obligations canadien Pembroke.

Les rendements des actions du Fonds étaient principalement attribuables au retour de la confiance par rapport au marché boursier à la suite de la mise en place des mesures de relance budgétaire et monétaire pour contrer les répercussions négatives de la COVID-19. De façon similaire, les prix des titres à revenu fixe du Fonds ont augmenté lorsque les écarts de crédit ont rétréci, reflétant la plus grande confiance des investisseurs envers la capacité des sociétés à rembourser leurs emprunts.

Le revenu du Fonds équilibré est généré par une combinaison de dividendes et d’intérêts. La composante d’actions du Fonds a actuellement un rendement brut annualisé de 2,3 %, tandis que la composante de revenu fixe est investie principalement dans des titres cotés « A+ » qui, en moyenne, ont un rendement à échéance combiné de 1,7 % et une durée ajustée de 6,6 ans. La composition des mandats équilibrés canadiens de Pembroke a très peu changé pendant l’année, et environ 30 % du portefeuille était investi dans des titres à revenu fixe au 30 juin 2020.

Analyse du Fonds équilibré mondial Pembroke

Le Fonds équilibré mondial Pembroke est un fonds de fonds qui investit principalement dans les fonds d’actions et d’obligations gérés par Pembroke, les fonds en gestion active à l’externe, les fonds en gestion passive à l’externe et les fonds négociés en bourse (FNB). Au cours du trimestre, le Fonds a réalisé un rendement d’environ 17,2 % comparativement à son indice de référence personnalisé (composé à 30 % de l’indice obligataire universel Canada, à 45 % de l’indice MSCI mondial tous les pays et à 25 % de l’indice composé S&P/TSX), qui avait un rendement de 12,5 %.

Au cours du deuxième trimestre, le Fonds a maintenu sa diversification par classe d’actifs, par région, par capitalisation (petites et grandes) et par type de fonds (en gestion active et passive). À la fin du trimestre, 69% du Fonds était investi dans les actions mondiales et 31% était investi dans les obligations souveraines et de sociétés du Canada, et dans la trésorerie.

La portion du Fonds investi en actions gérée de façon active a bénéficié de l’accent mis par les gestionnaires de portefeuille sur les entreprises de qualité supérieure et en croissance sur les marchés à l’échelle mondiale. Les fonds ont également tiré parti d’une très faible exposition au secteur de l’énergie et d’une exposition importante au secteur des technologies de l’information.

La composante d’obligations correspond largement au Fonds d’obligations de sociétés Pembroke qui a surperformé par rapport à son indice de référence au cours du trimestre. À la fin du trimestre, le Fonds d’obligations de sociétés avait un rendement à échéance de 6,6 % et une durée de 4,1 ans, comparativement à son indice de référence, le FTSE Canada All Corporate Bond Index, qui avait un rendement à échéance de 2,1 % et une durée de 7,0 ans. Au cours du trimestre, le Fonds d’obligations de sociétés a enregistré un rendement de 11,6 % comparativement à celui de son indice qui s’élevait à 8,1 %. Le Fonds d’obligations de sociétés devrait être bien positionné si les taux d’intérêt augmentent de leurs niveaux historiquement bas en raison de sa faible durée.

La série cyberlunch Pembroke :

La gestion des placements pendant cette période d’incertitude

Afin de continuer de partager nos perspectives tout en maintenant la distanciation sociale requise, nous vous invitons à nous joindre pour nos prochains cyberlunchs Pembroke.

- Mercredi le 19 août at 11:00H (heure avancée de l’Est), axé sur l’ESG avec David Whittall

Un courriel avec une invitation pour se joindre aux cyberlunchs sera distribué à l’avance. Si vous n’avez pas reçu d’invitation, n’hésitez pas à communiquer avec votre représentant Pembroke pour tous les détails.

Si vous avez manqué un des cyberlunchs Pembroke vous pouvez en faire la réécoute ici.

Tenon-nous-en aux faits

Nos cinq principales positions au Canada et aux États-Units

Les Cinq Principales Positions Canadiennes

| Symbole | Société | Variation du cours au T2 (CAD) | Croissance des revenus, exercice en cours | Croissance du BAIIA, exercice en cours | Croissance des revenus, prochain exercice | Croissance du BAIIA, prochain exercice |

| ENGH CN | Enghouse Systems Ltd. | 67% | 37% | 47% | 13% | 12% |

Les Cinq principales positions amÉricaines

Au sein de la collectivité

Pembroke est le commanditaire principal des Jeux écossais de Montréal depuis plusieurs années. Comme la majorité des événements, les Jeux ont été annulés cet été en raison de la pandémie. Les organisateurs ont saisi l’occasion pour organiser le Concours virtuel de cornemuse solo 2020 en août, dont Pembroke a le plaisir d’être le commanditaire en titre. De plus, Ian Aitken et son fils ont collaboré avec la Société St. Andrew’s dans le cadre du projet Pop-up Pipers mis en place au début de la pandémie. Ce projet organise des apparitions surprises de cornemuseurs à différents endroits emblématiques de la ville de Montréal. « Durant cette période difficile pour bien des gens, ce projet est une activité positive qui, nous l’espérons, en fera sourire plus d’un », a souligné Ian Aitken. Vous pouvez visionner chaque semaine de nouvelles vidéos mettant en vedette les courtes performances des cornemuseurs sur le site Web de la Société St. Andrew’s.

Mise en garde

Le présent rapport a pour but de donner un aperçu des fonds Pembroke. Le rendement passé n’est pas garant des rendements à venir. Tous les titres qui y sont mentionnés ne le sont qu’à titre d’information et ne doivent pas être considérés comme des conseils de placement ni comme une recommandation d’achat ou de vente de tout titre en particulier. Les renseignements factuels proviennent de sources que nous jugeons fiables, mais nous ne pouvons garantir leur exactitude, leur exhaustivité, ni leur interprétation. Pembroke s’efforce de s’assurer que le contenu du présent document est exact et à jour, mais ne garantit pas son exactitude ni son exhaustivité et n’assume aucune responsabilité à cet égard. Pembroke n’est pas responsable des décisions ou mesures prises sur la base de l’information figurant dans le présent document.

date de publication: le 31 juillet , 2020